大嘉购:透过200家创业公司 我们看到了各赛道的现状与未来

大嘉购收集整编:

大嘉购(www.fz10086.com)官网整编在评选了200家「2019 WISE 新商业企业」的公司后,我们总结了一份年中各赛道的创投观察。

在新的技术变革来临前,创投行业正在经历一场漫长的等待。

2019 没有超大风口的惊喜,但我们还是看到局部的暖流活跃其中。资本注意力大面积转向 toB 行业, 仍是最有机会的领域,RPA 新风向出现,产业也快速被互联网影响改造。toC 市场则看到了新品牌的回温,新人群带来了巨大的增量,于是创业者和资本也继续探索下沉市场。

2019 也出现了多个公司,、瑞幸、等先后在二级市场挂牌交易。不过,今年上半年在港、美股上市的新经济公司,市值都在百亿人民币左右,没有再出现千亿市值体量的公司。

想要复制迅速做大的故事、或是成为超百亿美金的公司仍有可能,破局点在于抓住当下行业的“小趋势”,成为头部公司、争取更多的用户和,才可能未来在二级市场上有更好的表现。

在根据 36 氪未来了超过 200 家一级市场的公司后,我们总结出了各个赛道的发展现状和未来判断。希望能在未来尚不明朗的当下,为创投的决策方进行回顾总结和预测判断。

1、消费

电商占零售的渗透率继续上升,这是因为有社交拼团、下沉市场和年轻用户

刚刚结束的 618 购物节,反映了这一趋势。

各大平台 2019 年的销售额仍然增长迅猛。做为 618 的发源地,在 618 第一个小时的成交金额同比增长65%,家电品类仅用不到 3 分钟,整体成交额就突破 10 亿元大关。

拼团,以及社交裂变的模式,给电商平台带来了更多订单。

月独立设备数的上涨,反映了社交电商的活跃越用户增长快于传统电商。2019 年,社交电商一季度的月独立设备数同比增长 79%,远超综合电商 2% 的增长,总设备数也逼近综合电商一半的水平。

较低的获客成本,是社交电商优于 B2C 电商的优势之一。据统计,、京东的获客成本已经高于 250 元,而上市的社交电商和云集,获客成本分别在 140 元和 40 元左右。

今年获得战略融资的「贝店」和 2018 年刚线上的「淘集集」在短时间内就获得了高速增长。但在高歌猛进之后,仍然需要加强对和服务方面的投入。

此外,下沉市场和年轻人群的表现也都尤为亮眼。

下沉市场上,拼多多的 同比增长超过 300%,其中七成订单来自三线及以下城市。而淘宝在三到五线城市的购买用户和成交额同比增长双双超过100%。

年轻人方面,聚划算 25 岁以下奢侈品消费人群增长了近 50%,年轻人成为了消费主力。

90 后前卫的消费观也带来了二手交易的机会。

「毒App」和二手时尚买卖平台「Plum」的显示:平台主力消费人群是集中在30岁以下,二手商品的交易体现了他们前沿的消费观。从地域上看,消费者仍然集中在沿海一二线城市,但是三线以下城市也有大量的用户。

· 高频需求下,考验的是生鲜电商的物流供应链和获客能力

生鲜是一个 4 万亿的市场,并且是高频消费。但是生鲜电商的渗透率却仍不到 10%,远低于其他品类。

前置仓模式的「叮咚买菜」在近期获得多轮投资,叮咚买菜APP下载量同比增长 600%,活跃数据在短短一年内增长迅猛。根据其公开信息显示,平台 2018 年底的日均整体单量在 15 万单。另一方面,前置仓模式运营得最具规模的「每日优鲜」对获利更加重视。在从到全品类,每日优鲜的客单价提高到了 85 元左右。通过升级供应链和调低补贴,每日优鲜在等一线城市实现盈利。

与主打即时性的精品生鲜电商不同,社区由于地理位置优势,能获取高更密度的自然流量,并通过团长的营销模式进行卖货,因此拥有更低的获客成本和履约成本。「兴盛优选商城」在这方面的优势是拥有较多的社区便利店资源。而「呆萝卜」则在合肥等地的社区有较高渗透率。

· 出海,电商在主营业务外发力生态建设

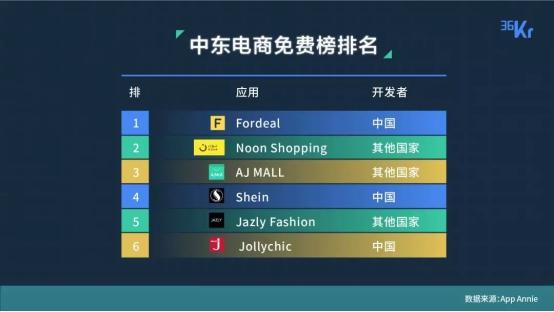

对国内的创业公司来说,更多的出海机会来自于市场–当地较高的消费水平和相对蓝海的电商生态。「Jollychic」、「Shein」、「Fordeal」等公司都凭借着各自擅长的领域占据了一席之地。

除了电商业务,Jollychic 更大的目标是要打造中东领先的电商生态。规划的生态中包括自己的“” Jollypay 以及 零售 Jollymart。

近期,印度机票预订平台「Happy Easy Go」在半年内完成了两轮融资,这家主打高性价比的 平台已经做到印度市场份额的第二名,而行业第一名已经上市。公司也在年初上线了酒旅业务,并且建立了自身对拓展线下酒店的打法。

做生态也体现了平台在技术、产品上的有了更多的积累,也是给之后快速复制到其他市场的基础。

· 未来:直播电商尚未全面爆发,行业规则亟需建立

在经历了 2015 年到 2017 年移动直播平台快速发展,以及抖音和快手等短视频平台上亿的用户积累,接近 5 亿的用户为直播电商的爆发奠定了基础。

互联网巨头也绝对不会错过这波机遇。根据 2019 年的显示,2018 年淘宝直播拉动的 GMV 突破 1000 亿元,进店转化率超过 65%。而今年 3 月,腾讯也内测了部分公众号进行直播,在线观看人数 2 小时内超过 1 万次,订单超过 1000 笔,转化率达到 18%。

然而,直播电商的生态还并不成熟。主播虽然越来越职业化,也创造了很多交易量的“奇迹”,但主播个人的成功,并不能代表直播电商整个产业链的情况。居高不下的退货率、与主播不稳定的合作关系等问题,都需要通过多方共同建立规则并制定解决方案,才能让行业进入良性发展。

2、“内容”对年轻人社交很重要

腾讯的一份社交洞察显示,00后更喜欢用内容来作为激发社交互动的工具。这样的内容包括但不限于王者荣耀、二次元漫画。

游戏是寡头生意,但是游戏带来的市场红利是创业公司可以把握的机会。魔兽带火了YY语音,而王者荣耀等新一代手游则需要多人在线协作的,集工具、社交、社区为一体的新平台。

在这个领域,背靠资本的头部游戏直播平台瓜分了明星主播与流量,留下的机会不多。「伐木累」在今年获得了新一轮融资,旗下的电竞社区产品是公司在游戏社区方面一个创新的尝试。

此外,在线动漫赛道虽然目前只有近百亿规模,但是由于用户集中在20岁以下的群体,未来的消费增长潜力很大。此外,00后有着独特的亚文化,也是建立未来垂直社交的入口。

从下载量和市场占有来看,表现突出的应用有「腾讯动漫」和「快看漫画」。而「触漫」则凭借着PUGC的社区模式,加入了更多社交互动的功能,在今年有加速增长的趋势。在线动漫的盈利模式也逐渐从广告收入为主,演变为以内容付费和授权为主的模式。

· 泛文娱领域必须争夺下沉市场

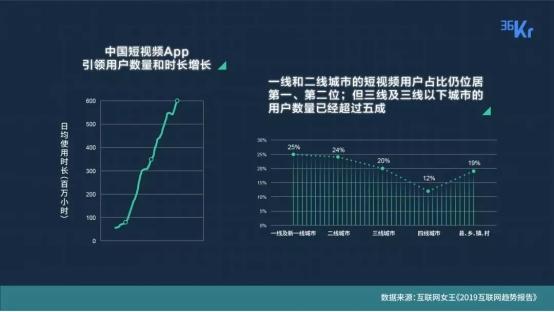

在互联网女王的最新中,短视频APP引领了互联网的用户数量和时长增长。在地域分布上,三线及三线以下的用户占据了五成以上。抖音和快手无疑是占据下沉市场用户最长时间的短视频产品,而「好看视频」、「微视」和「V8实拍」在实现了快速的用户增长。

网络文学用户时长仅次于影音,主打免费阅读的产品获得了快速的发展,并且在下沉市场收割了巨大的流量。从去年开始,趣头条和字节跳动分别孵化了免费阅读产品,背靠WiFi万能钥匙的「连尚文学」也是佼佼者。几款产品的月活用户都在短时间内达到了千万级别。在盈利模式上,这些产品的主要收入都是媒体广告。

然而,如何做呢?

除了社交裂变、口碑传播,最有效果的仍然是付费投放。不论是在抖音、快手这样的短视频APP,还是交通枢纽、公共场所,所有线上线下的投放都已经成为一个标准动作。而如何细化运营,平衡投放成本和广告收入,则是这类平台共同面对的问题。

· 中高龄市场:需突破“变现”瓶颈

中高龄市场被认为是消费互联网所剩无几的大的机会点。

在线上的产品中,「糖豆」和「美篇」都有亮眼的表现。两款产品的分别作为“学广场舞”和“图文编辑”的工具,在平台上沉淀了大量的内容,并形成一个具有明确用户群体的社区。

然而,产品的变现还有待验证,中高龄人群的线上支付习惯也需要时间去培养。对这类人群来说,实际的体验更为重要。因此,从线上聚集流量,切入到线下服务做变现的模式,仍创业的机会。

3、

2019 年教育赛道的投资热度明显下滑。

教育是万亿级别的市场,而在线教育 2019 年 Q1 的用户的渗透率已经达到 40% 以上。用户习惯已经逐渐培养完成,跑马圈地的时代已经结束。

· K12 网校头部公司暑期激战,这是争夺千亿美元市值的机会

K12学科辅导是在线教育领域用户量最多的一个垂类,「作业帮」和「小猿搜题」等产品的月活用户都在数千万量级,并为其在线直播课转化了大量的用户。「有道」则凭借着词典、翻译、笔记等工具产品,在上亿的用户的基础上开设直播精品课,实现了快速增长。

行业头部形成也让网校对用户的抢夺变得激烈,大战在 2019 年暑假全面爆发。

学而思网校、猿辅导等头部网校都投入了数亿元的广告,来争夺暑假的生源。今年也是在线教育线上续报率第一次打平线下,以及整体招生的突破 1000 万人次的关键时间节点。赢得这场战役的机构,将在和市场份额上超过同行,成为继、好未来后又一教育赛道的霸主。

· 素质教育赛道获得最多交易笔数

素质教育延续了2018 年的投融资热度,其中少儿英语和 STEAM 教育仍然是该领域的热点。

「VIPKID」和「itutorgroup」分别在少儿英语 1 对 1 和小班课占据相对较高的市场份额,而「DaDa英语」和「叽里呱啦」也在 2019 年完成新一轮融资。而在 STEAM 教育方面,超过 30家公司获得融资。其中,「寓乐湾」、「火花思维」、「编程猫」分别获得了 C 轮及 C 轮后的融资。

除以上公司外,素质教育赛道的融资仍主要集中在 A 轮及以前的早期阶段。即使是成长期的部分公司,其产品也处于积累用户的阶段,尚未有头部形成。

· “考证”和“备考”是职业教育赛道热点,互联网时代的新兴岗位成为下一个方向

今年迎来政策红利的职业教育赛道也有了新的动向:公务员考试培训机构中公教育在深交所上市,市值一路走高。从用户画像来看,固定在职和在校学生两类人群占据了在线职业教育的主要份额。其中,在职人士最偏好职场发展类的课程,而在校学生则主要参与语言类课程。

因此,考证和备考方向的创业公司仍然是在线职业教育的主要的市场。

「高顿教育」和「考虫」,都凭借优质的学习内容和新型的营销模式,在各自的垂直领域里占据了重要的位置。

此外,在互联网时代营运而生的新职业教育品牌「三节课」在2019 年获得 1.3 亿元的B轮融资,并且在打造互联网人的在线大学方面获得了较好的口碑。

· 未来:教育硬件是公认的下一个金矿

包括很多大公司在内,都认为教育硬件是要重点布局的领域。发布了智能教育产品“小爱老师”,字节跳动也透露发布一款教育硬件产品。

教育硬件作为触达用户的新入口,在获客成本居高不下的教育赛道极有可能成为一个新突破口。然而,在成年人用智能手机、电脑在进行工作、交流时,面向儿童的硬件产品,却处于“离线”状态。

切入家庭场景的早教机器人很有潜力,语音识别技术也极大得增强了产品对儿童的吸引力。并且,对家长来说,机器人具有陪护功能,以及强交互的特性,是优于以往产品的替换选择。「Roobo布丁机器人」以及新获融资的「杜丫丫AI机器人」已经有产品上市。

此外,针对在校学生的”学习平板“也是一个需求较为旺盛的市场,通常这类产品兼具电子词典、复读机、训练机等功能。而拍照搜题、判题、语音纠正等在线教育公司的产品功能也被集成到硬件中。

但除了产品体验,建立高效的销售渠道也是教育产品长期发展重要因素。毕竟,电视广告售卖“点读机”的时代已经过去。

4、医疗健康

2019 年一级市场的融资金额显示,医疗健康赛道是最热门的一个领域。截止 6 月中旬,医疗健康赛道共获得融资约 500 亿元,占一级市场融资额的 13.4%。

在热度不减的背后,医疗健康赛道已经进行了几次创业领域的更替:

· 移动医疗服务经过 5 年以上的发展,从高速增长走向平稳

2010 年到 2014 年,互联网医疗获得密集的融资,以在线问诊、预约挂号为主要功能的移动医疗平台,凭借着标准化的需求和轻量级的服务,迅速掌握了该行业的用户流量入口。

已经上市的「」和在Pre-阶段的「微医集团」占据了这个领域的大部分用户。此外,丁香园旗下的「丁香医生」和企鹅杏仁集团下的「杏仁医生」,以及从三四线城市用户切入的「微脉」,也将挂号问诊作为重要的业务板块,并逐步形成自身的业务闭环。

· 技术推动医疗服务向线下和 B 端深入

2015 年到 2017 年,在医疗和领域的投融资数量明显增加。

在 C 端,针对患者的健康数据管理平台「妙健康」和「掌上糖医」通过记录用户健康数据,推出更加精准和个性化的一系列服务。

在 B 端,这类公司通过提高医院等相关机构的数字化程度,提升诊断和治疗的效率和准确性,提高整体管理效率,并推动医院的科研和药企的新药研发。

从垂直领域的融资情况看,肿瘤领域的两家大数据公司「思派集团」和「零氪科技」都在 15-16年完成了2轮早期融资,而医药行业SaaS服务商「太美医疗」和口腔诊所SaaS服务商「领健」也逐渐脱颖而出,从切入医院的「联新移动医疗」也在 2017 年完成首轮融资。

· 未来:热点是创新药、新疗法以及基因测序

无论”风口“如何变化,在医疗健康赛道,医药一直是其中最重要的板块。

医药电商由于的性质,已经获得了快速发展。已经上市的「」和「」,在2018 年的营业收入都在20 亿元左右,而阿里健康也首次实现了整体扭亏为盈。

在创业公司中,医药O2O的「叮当快药」实现了近三年翻倍的营收增长;「妙手医生」则通过承接医院的处方流,为复诊患者提供便捷的药物配送。

在投融资领域,从已经爆发的抗体药物和靶向药物研发,到极具潜力的基因治疗都获得了投资机构的认可。已经在上市的「再鼎医药」、以及刚获得融资的「艾力斯」、「诺诚健华」、「海和生物」都是专注创新药物或者抗肿瘤免疫疗法的公司。而「华大制造」和已经获得C轮融资的「燃石医学」则将重点肿瘤早筛早检。相信在未来,该领域会产生更多优秀的创业公司。

5、交通出行

交通出行领域的融资事件在 2019 年上半年约 130 笔,但融资金额超过 600 亿元,可见交通出行领域“吸金”的特性。其中新车制造和汽车电商获得了几笔大额的融资:「车好多」、「蔚来汽车」的融资都在 100 亿元左右。

然后,汽车行业吸金的背后可能是“烧钱”。即使是特斯拉,也是成立后 6 年才做到毛利率的回正。新能源车自燃事件、补贴下调也给国内的新造车厂商带来很多的负面影响。同样,亏损、裁员的阴影也一直笼罩在许多汽车交易平台的头上。

· 出行领域“一超多强”的大格局未变,市场份额争夺仍在继续

出行巨头在经历 2018 年顺风车下线的影响,增长变得缓慢。而「嘀嗒」、「哈啰」、「曹操出行」分别上线顺风车业务,「」也在商务出行领域挑战滴滴的地位。从综合数据来看,滴滴仍然占据了最大的市场份额,去年9月份的数据显示,滴滴占比 91% 左右。

但是面对出行赛道这个“大蛋糕”,市场份额的争夺一直在继续。

一方面高德、以聚合模式切入市场,另一方面车企也在重点发力。前有曹操出行、首汽约车,而后小鹏线上了「有鹏出行」,近期腾讯也和广汽联合上线「如祺出行」。而车企布局网约车,背后重要的逻辑,是为消化自身的产能。此外,通过网约车获取大量的运营数据,也对车企研发自动驾驶有很大帮助。

· 未来:新国标推动下,锂电池成为主流,并衍生出千亿级的换电生意

新能源汽车不断提升的市场渗透率让锂电池制造大热。今年4月15日“新国标”开始实施后,电动自行车市场的“铅改锂”进程也会大大加速。动力锂电池厂商「星恒电源」于今年获得Pre-IPO融资,并近期向上市冲击。

此外,“新国标”对电动自行车车速和整车质量的规定,也激起了换电模式的发展。

目前,这个市场在千亿级别,并且在迅速增长。行业内一些公司已经能实现每年千万元或上亿元的营收,有些公司能实现单月盈利、或在某些城市盈利。

6、金融

2019 年上半年,金融赛道的融资也较前两年显著下滑,半年内获得融资的公司在 100 家左右。互联网金融受冲击最大。

· 消费金融的增量:下沉市场和细分场景

居民的房贷、车贷等债务的使得消费金额的增长速度下降。P2P 自去年开始贷款余额一路下挫,不明朗的监管政策也让平台的发展有更多的不确定性。

但是,作为一个十万亿的市场,消费金融领域仍有广大未被覆盖的用户以及更垂直的细分场景。

以「什马」为例,这家公司分别在今年获得一笔股权和一笔债权融资,用于加速布局 3-6 线城市的新能源车市场。这和消费者的需求以及产业的变化密不可分。

「小黑鱼科技」则是以消费场景为切入点切入会员经济,目标群体是那些没有被消费金融产品满足的 90 后年轻白领。电商零售板块则是小黑鱼的新增业务,底层逻辑是创建更丰富的消费金融场景。

而过去依靠广告投放的进行获客的方式,随着投放 ROI 的降低和监管对贷款乱象的整治,已经不是这一领域创业公司的主要选择。

· 带来新机会

支付和电商相生相依,一带一路政策利好的背景下,出海业务成为电商强有力的新增长点,支付作为底层设施也乘着这艘大船驶向海外。

支付宝、微信、银联等 C 端支付率先扛起出海大旗,而万亿外贸市场中,瞄准 B 端跨境支付的玩家也摸索出多种发展路径。

电子商务研究中心发布的报告,2018 上半年中国跨境电商交易规模为 4.5 万亿元,同比增长25%,其中,B2B 交易达到交易总量的84.6%,市场无疑是巨大的。

基于此,一批第三方支付公司切入 B2B 收款市场,如「PingPong」,「连连支付」等,主打低费率,在产品设计上注重本土化,适合中小卖家的需求,B2B 收款也成为创业公司入场的重要场景。

· 未来:金融科技的下半场是 To B 的技术能力提升和生态服务建设

从供需关系来看,切入小微企业金融的创业公司具有发展潜力。

根据爱分析的报告,2020 年普惠型小微贷款余额将达到 14 万亿元,年增量相当于当前五大行小微金融贷款余额之和。

数据驱动的反和后续的风控环节是解决小微企业融资难题的关键。这方面,「同盾科技」已经是行业的领先地位,而「大数金融」也有一定的积累。

供应链金融是另一个重要的金融创新领域。对核心企业及其上下游的数据打通,则是做好供应链金融业务的重要因素。

虽然很多 B2B 平台通过交易撮合切入这一领域,但是仍然存在无法形成完整经营数据闭环的问题。而财、税、法等多维度数据的引入,以及区块链技术的应用,则能够提升风险判断的准确性。目前「联易融」已经成为这一领域的先行者,而「凯京集团」等创业公司也通过在各自领域的深耕迅速发展。

区块链技术也在跨境支付方面有广阔的应用场景。

由于资金链路长、涉及机构多,跨境支付往往面临着反欺诈、反洗钱难度大和流转成本高的难点。而区块链技术、共识机制则很好的解决了这些问题。

此外,在业务同质化竞争激烈的背景下,第三方跨境支付的公司也从单纯的收付款业务,进入做平台/生态的阶段,为用户提供VAT、供应链金融等增值服务,甚至深入到进销存等业务环节,帮助卖家提高展业效率。

7、云服务

是企业服务的基础,也是大数据、人工智能的底层支撑。

相较于美国,中国的云计算水平落后大概5年。但是在 SaaS 市场来看,中国的增速是高于全球水平的,且市场份额不断升高,间的差距有望逐渐缩小。

· 从公有云市场来看,SaaS仍然是最有机会的领域

IaaS 是云计算的核心。目前,国内的公有云 IaaS 的市场份额主要被大厂占据,但是由于国内头部 IaaS 厂商部分业务与客户存在竞争关系,「Ucloud」这样中立的云计算平台在传统企业上云的市场中也有差异化的优势。

但更多的创业机会是在SaaS层。2019 年前 4 个月,SaaS企业一级市场的融资事件为 52 起,总体保持平稳。

根据咨询的报告,SaaS 可以根据业务和行业两种维度进行粗略划分。其中,CRM SaaS 和电商零售行业 SaaS 分别占据了业务、行业 SaaS 领域第一的份额。

零售电商 SaaS 的年度增长率更是高达 60%,其推动力主要来自于微信生态电商和社交电商的快速崛起。这方面已有的上市公司「」和「」也在今年获得了来自腾讯的加注。

今年前四个月,数据服务在融资方面一只独秀,共有 28 起投资事件。获得融资的数据服务公司,多数服务于政府、金融以及大型企业。

此外, SaaS 也迎来了一波小高潮,共有 7 家 HR SaaS 公司拿到了融资 B 轮左右的融资。这类产品共同的特性都是提升人力资源部的管理效率,降低企业的成本。

然而,仅凭 SaaS 收服务费的模式,不仅天花板很低,而且往往不能在短期覆盖销售的成本。沉淀数据,深挖场景做增值服务是这类公司做好和做大的关键。

· 企业的定制化需求让 SaaS 公司向 PaaS 层扩展

Salesforce 作为全球企业服务的领跑者,已经成功通过搭建 PaaS 平台解决产品标准化和客户定制需求间的矛盾。随着国内传统企业上云和数字化转型的需求增加,PaaS 作为更加灵活和高效的选择,更加获得企业的青睐。

容器技术的成熟无疑是 PaaS 发展的一大基础,而通过将业务和功能抽象成为通用的能力,则是取得客户成功的关键。这方面,服务大客户的「北森」很早就在 PaaS 上布局,并在实际开发中解决了高并发高扩展性的问题,打造了一款稳定的 PaaS 平台。

8、人工智能

· RPA + AI 抢占万亿美金市场

RPA 全称 Robotic Process Automation,即机器流程自动化。可以理解为用“机器人”替代人工的一种方式,只不过这个“机器人”是虚拟的。

例如,企业在不断线上化的过程中的事务性工作—— 贴发票、扒数据、资料报送等等。这些重复、基于规则,以及需要在不同系统或传播介质中切换的工作,正是 RPA 应用的最佳场景。

但纵观目前高估值的 RPA 公司,无一不讲着 IPA(Intelligent Process Automation)的故事。从市场上限来讲,即使增速迅猛,但若不结合AI,RPA 最多只能到达百亿、千亿级别,但 Gartner 预测,2018 年全球的 AI 市场已达 1.2 万亿美元。

从全球背景来看,RPA 正在高速发展,而中国的 RPA 市场,近年来的增速也均超过 100%,预期乐观。目前,国内行业一梯队的 RPA 创业公司,年营收在小几千万元,近期基本都完成或接近完成新一轮融资,融资额在数千万元,估值在 7000 – 8000 万美元左右。

然而,1 亿元营收可能会成为最近一个阶段内营收的天花板。从潜在客户数量上看,当前中国 RPA 公司的客户还主要是大公司客户,可这样的企业数量有限。

由此可以推断,未来 RPA 公司要做大,一方面可能需要切入一部分咨询的业务获得更高的收入。另一方面,可能需要针对目前的客群,推出更多相关产品,分摊营销及销售费用。

· 货运 & 工业场景的是无人驾驶最先商业化的领域

商业化落地一直都是自动驾驶行业比较难解决的问题。在半封闭的区域虽然已经能够行驶,但是遇到复杂的路况,车辆根本无法应对。而居高不下的成本,也限制了乘用无人驾驶的发展。

货运无人驾驶已经在商业化方面取得进展。「图森未来」已在中美多地开展 L4 级别无人驾驶卡车商业化运营,提供仓到仓的无人驾驶运输服务,服务至少 16 位客户,预计 2019 年下半年单月营收达到百万美元级别。而「小马智行」除了研发 L4 级自动驾驶乘用车以外,也开始进军长距离卡车运输。

此外,工业领域的自动驾驶成为了近期的新方向:如自动驾驶叉车和矿区运输。推动工业自动驾驶落地的原因主要有:第一,车辆行驶的路线相对固定,路况简单。第二,工业领域通常工作环境较差,难,无人驾驶可以降低运营管理成本,解放劳动力。

9、、工业产业升级

· 中国的农业大数据还处在数据积累阶段,但市场规模稳步上升

相比美国等国家,中国的农业数据呈现开放程度较低,时序性短,而数据的短缺显得尤为致命。未来,农业数据的产生和沉淀能力是竞争的关键。

农业大数据应用场景进一步细分明晰,部分稀缺应用场景发展前景广阔。

相比于,中国的大数据应用显得广而不精,在气象、土壤、GIS影像系统及分析、虚拟现实技术分析及应用等专业化的应用场景方面,我国的大数据企业仍有很大差距,在这部分稀缺的应用场景方面,将会有大量的新兴企业杀入。

「麦飞科技」通过其核心技术高维视觉光谱,已经在分析农作物需求来精准施肥、施药等业务类型有实际的成功。

农业规模化趋势不断加强,ERP 农场大数据大有可为。

在国外农业大数据统计方面,位于农业生产第一线的 ERP 农场大数据企业较多。而随着中国农业规模化利用的趋势不断加强,ERP 农场大数据服务能够在其中提供比较全面的支持服务,ERP 农场大数据的市场空间也正逐步上升。

· 建立通用性和快速开发能力是企业盈利的关键

在政府的推动下,从去年开始,工业互联网赛道的融资数量显著上升,部分创业公司也拿到了亿元级别的大额融资。但是,工业互联网当前的商业模式不清晰,模式太重等问题也是投资人加注时的犹豫点。

工业互联网要达成的事情,核心可以归为“数据+应用”。

通常,将工业物理世界的数据进行收集和处理,形成数据池后,就可以结合场景做应用了。但是由于工业场景极其丰富复杂,如果每遇到一个场景就单独开发一个应用,会面临无穷无尽的定制化开发。

形成自身的模块化产品是很多做工业互联网的现状。PaaS 层承载了将通用功能标准化的职能,也决定了进入一个新场景的通用性和快速开发能力,起到了承上启下的作用。

将产品模块化,是也是提高盈利能力的关键。通过建立行业云平台,「树根互联」的年营收也在亿元以上。而⼯业流程协作和数据分析软件公司「⿊湖智造」则通过产品功能的高度定制化,在短期内获取了数百家大客户,2018 年营收超过 4000 万元。

总体来说,工业互联网仍然处在发展初期,只有先做好商业模式,才可能在长期竞争中胜出。(来源:36氪 文/小希 绍元 施安 艺瑾 咏仪等 苑伶 编选:网经社-电子商务研究中心)

近年来电商预付式消费纠纷屡屡发生,存在商家“失踪”、待遇“名不符实”、附带商品高额消费、虚假宣传 “诱导”消费、预付服务“有头无尾”这五大隐忧。据用户投诉案例库显示,涉及此类投诉较多的平台有ofo、滴滴打车、易到、有赞、万师傅、帮考网、尚德机构、杂志云、门客生活、交易猫、你我您、联联周边游、布拉旅行、麦淘亲子等。为此,我们启动“2019电商系列调查专项行动”之预付式消费隐问题调查(),如果您有相关线索,请提供给我们。

我也留言

你必须 登录 才能发表评论.